一季度以来PVC期货价格在5750-6000区间波动。一方面由于内需“金三银四”表现平平,出口不及预期,叠加产业套保压力,价格上行受到压制。另一方面,煤价中枢的下移及烧碱的阶段性反弹使得产业利润小幅修复,春检规模较为中性,供应端支撑较弱。展望后市,我们认为地产需求仍处于调整转型的筑底过程中,则PVC内需改善幅度或有限,行情驱动因素需关注供应端检修及出口两个快变量。

2023年三季度印度集中补库带动我国PVC出口放量,至今国内PVC出口维持月度基础量规模PVC管。春节后出口新签单有环比改善,但整体量价皆不及前高,对国内PVC供需提振有限。而供应方面冬季上游负荷平稳,煤价中枢下移使得氯碱企业并未兑现超额检修;以及需求“金三银四”改善有限,供需并无亮眼表现,PVC价格维持5750-6000区间震荡。

板块间横向对比,春节前国内外宏观预期向好,成本端强支撑及冬储博弈驱动黑色板块高位运行,而PVC盘面更多受到现实压制,天量仓单交割规模及期现抛压限制上方空间。春节后PVC累库幅度同比稍高,春检及出口阶段性改善使得显性库存维持季节性去化。年后建材需求不及预期,弱现实压制以及原料累库周期下,产业持续负反馈,黑色板块深度回调,而与建材有一定联动性的PVC因自身低估值,价格表现较为扛跌,整体维持低位震荡。

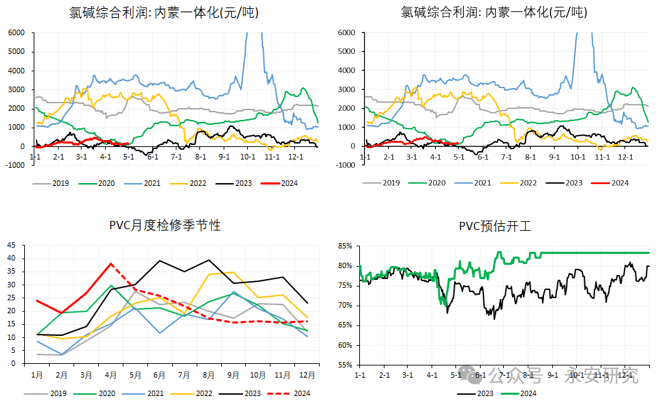

一季度以来,随煤价中枢下移及碱价的阶段性反弹,PVC高成本装置的综合利润水平虽有亏损,但呈边际改善;西北一体化装置亦因煤价下行而利润有所修复,综合利润维持小幅盈利。PVC上游企业未深度亏损下,检修规模维持季节性水平。4月PVC检修量同比较高,因新疆、青海部分装置前置检修,根据山东、华中装置的负荷分析,当下利润水平上游并无超额减产意向。并且随着产业过剩周期向上传导,上游持货意愿有所转变,企业多积极预售,厂库水平明显下降,停产意愿不强。

近期氯碱综合利润维持中性水平,目前上游5月检修计划同比略低,部分内蒙装置延期至6月检修,5月上旬PVC负荷有望小幅提升,下旬山东装置陆续检修,西北装置6-7月停车,二季度负荷或维持75%附近。后续超额减产亦需关注煤价能否大幅反弹导致氯碱企业亏损加剧。煤炭下游水泥等非电行业需求近期有所增加,部分补空单需求陆续释放,叠加贸易商相对看空,市场煤发运量不多,节后补库或对港口煤价产生拉动。但正值电厂耗煤淡季,此外入汛以来,长江流域各大水库出库流量和水位明显增加,水电出力持续改善,火电压力减轻,煤价反弹空间有限,上涨驱动仍有待迎峰度夏旺季需求支撑,届时PVC亏损或有所加剧,从而兑现上游减产。

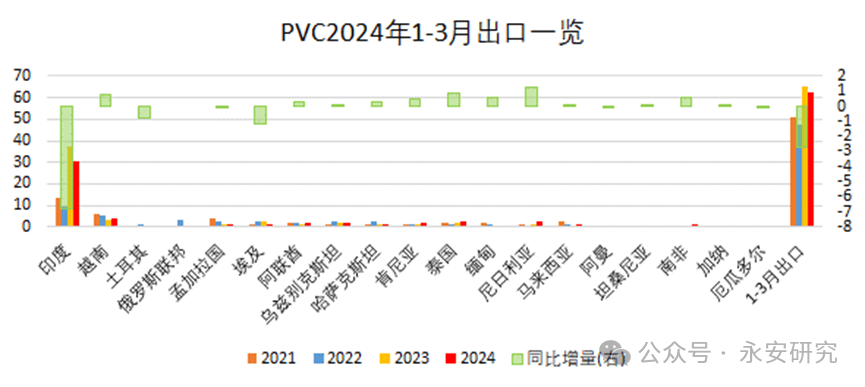

2024年一季度我国PVC出口62.6万吨,同比减少4.1%;其中出口印度30.7万吨,同比降幅达18%,国内出口减量多来自印度。一季度由于印度加征BIS认证要求以及再度开启反倾销审查,印度买家采购节奏相对平缓,未延续2023年三季度大量投机补库动作。从一季度印度PVC累积进口看,当地需求仍有支撑,由于当地贸易商较为关注国内期货走势,随着国内PVC价格持续低位震荡,印度买盘温和,平抑采购成本。

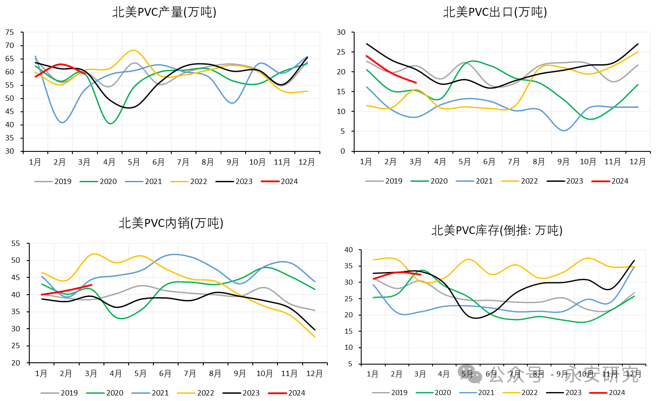

此外,一季度美国房建需求改善,当地PVC出口减少,库存水平维持同比中性位置。伴随美国装置陆续回归,5月北美供应存增加预期,市场货源增加,近期出口报价呈下滑趋势。目前美国暂未跟踪到二季度大规模检修,亚洲方面乙烯裂解检修4月份达阶段性峰值,5、6月检修损失边际减少,预计日韩货源供应趋稳。台塑亦未公布氯碱装置检修计划,供应无明显缩量预期,近端为印度农需及建筑需求旺季,但伴随6月季风季来临,当地需求受季节性影响,印度采购节奏或延续平稳。BIS认证要求预计9月执行,关注7、8月是否前置部分采购需求。

PVC价格结构方面,首先,由于仓储费用及当下较为疲态的现实,PVC盘面呈contango结构,盘面在宏观预期改善、出口放量或集中检修预期兑现时,计价较为充分,多给出期现无风险套利空间,近月合约不断受仓单压制,月间结构多给出fullcarry机会。但下游维持刚需采购以及历史高位的中游库存,导致现货基差难以走强,期现正套及月间正套虽给出安全边际,但驱动不足。绝对价格方面,成本端煤炭价格中枢接近见底企稳,碱端在供需平衡偏宽松格局下,以碱补氯空间或有限,预计山东边际装置成本在5700附近存支撑。供需端二季度印度步入季风季,出口需求或有所走弱;而上游仍有季节性检修延续,供应中枢维持偏低水平,供需双弱下,PVC价格或维持低位震荡。